Die Umsatzsteuer bei Anbauvereinigungen (Cannabis Social Clubs)

1. Rechtsform

Die Anbauvereinigung wird regelmäßig in Form eines eingetragenen Vereins oder einer Genossenschaft gegründet und bedarf dann einer staatlichen Genehmigung. Eine Gründung soll auch schon vor Inkrafttreten des Gesetzes möglich sein (OLG München, Beschluss vom 4. Oktober 2023, 31 Wx 153/23 e).

2. Finanzierung und Mitgliedsbeiträge

Die Finanzierung einer Anbauvereinigung erfolgt regelmäßig über die Mitgliedsbeiträge, die gem. § 24 CanG als Grundbeträge mit zusätzlichen Pauschalen, gestaffelt im Verhältnis zu den an die Mitglieder weitergegebenen Mengen Cannabis und Vermehrungsmaterial, festlegt werden.

3. Umsatzsteuer auf Mitgliedsbeiträge?

Grundsätzlich begründet die Anbauvereinigung durch das entgeltliche Tätigwerden gegenüber den Mitgliedern eine Unternehmereigenschaft nach § 2 UStG. Denn nach § 2 Abs. 1 Satz 3 kann eine Personenvereinigung (Genossenschaft oder Verein) auch dann umsatzsteuerliche Unternehmerin sein, wenn sie nur gegenüber ihren Mitgliedern tätig wird. Voraussetzung ist, dass diese Tätigkeit im Rahmen eines steuerbaren Leistungsaustauschs erfolgt.

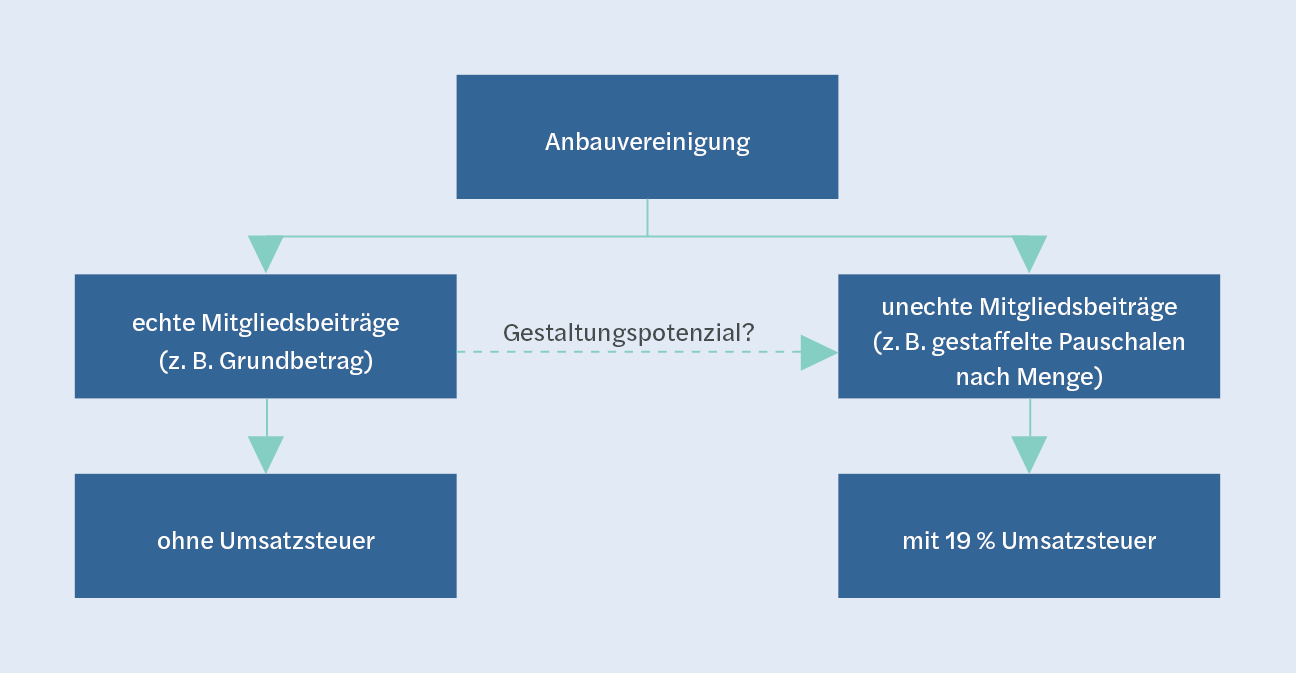

Eine für die umsatzsteuerliche Behandlung entscheidende Rolle wird die satzungsgemäße Ausgestaltung der Mitgliedsbeiträge spielen. Die Finanzverwaltung vertritt in der Praxis die Auffassung, dass Mitgliedsbeiträge bei Vereinen oder Genossenschaften nicht als Entgelt im umsatzsteuerrechtlichen Sinne zu beurteilen sind, wenn sie lediglich mit der Zielsetzung geleistet werden, die Genossenschaft oder den Verein in die Lage zu versetzen, die satzungsmäßigen Gemeinschaftszwecke für die Gesamtbelange der Mitglieder zu erfüllen ( „echte“ Mitgliedsbeiträge).

Dies könnte auf den o. g. Grundbetrag zutreffen, soweit dieser unabhängig von individuellen Abgabemengen bemessen wird. Wenn die Beiträge gleich hoch sind oder nach einem für alle Mitglieder verbindlichen Bemessungsmaßstab gleichmäßig errechnet werden, geht die Finanzverwaltung regelmäßig von echten Mitgliedsbeiträgen aus.

Dagegen sieht die Finanzverwaltung Zahlungen als im Rahmen eines umsatzsteuerlichen Leistungsaustauschs erbracht an, wenn die Mitglieder sie zur Abgeltung von Leistungen tätigen, die der Verein im Sonderinteresse einzelner Mitglieder ausführt („unechte“ Mitgliedsbeiträge). Für die Abgrenzung von „echten“ und „unechten“ Mitgliedsbeiträgen soll auf den Zweck und den Inhalt der vom Verein gegenüber seinen Mitgliedern bewirkten Leistungen abgestellt werden. Voraussichtlich können zusätzliche (ggf. gestaffelte) Pauschalen demnach als Entgelt ausgestaltet werden.

Zusammenfassend lässt sich festhalten, dass künftig bei Anbauvereinigungen je nach Ausgestaltung sowohl „echte“ als auch „unechte“ Mitgliedsbeiträge vorkommen können.

4. Optimierung des Vorsteuerabzugs

Es ist davon auszugehen, dass die neu gegründeten Anbauvereinigungen künftig hohe Anfangsinvestitionen für den laufenden Anbau tätigen werden. Dazu gehören unter anderem Kosten für Grundstück, Betriebskosten, EDV, Personal, Versicherungen, Überwachung, Rechts- und Steuerberatung.

Durch die verhältnismäßig hohen Anfangsinvestitionen kann es daher finanziell vorteilhaft sein, den Vorsteuerabzug aus den Eingangsleistungen bzw. den Aufwendungen bestmöglich in Anspruch zu nehmen.

Soweit die Grundbeiträge („echte“ Mitgliedsbeiträge) – wie dargestellt – allerdings keinen Leistungsaustausch begründen und damit nicht steuerbar wären, wäre der Vorsteuerabzug nach § 15 Abs. 1 UStG versagt. Eine (komplexe und fehleranfällige) Aufteilung der Eingangsleistungen auf die „echten“ und „unechten“ Mitgliedsbeiträge und eine nur teilweise Berechtigung zum Vorsteuerabzug wären die Folge. Vor diesem Hintergrund könnte sich in Einzelfällen die Erwägung lohnen, die Mitgliedsbeiträge durch entsprechende Gestaltung in der Satzung bzw. Beitragsordnung vollständig der Umsatzsteuer zu unterwerfen. Auf diesem Wege könnte ggf. eine vollumfängliche Geltendmachung der in den Bruttokosten der Anfangsinvestitionen enthaltenen Umsatzsteuer erzielt werden.

5. Compliance

Nach erfolgreicher Anmeldung der Anbauvereinigung muss eine Anmeldung bei der zuständigen Finanzbehörde erfolgen. Bereits bei der Anmeldung sollten zutreffende und steuerlich optimale Angaben gemacht werden.

In der Folgezeit sind dann voraussichtlich monatliche Umsatzsteuervoranmeldungen abzugeben, die anschließend in der Umsatzsteuerjahreserklärung münden.

Daneben gibt es noch eine Reihe weiterer Regelungen, die für die Anbauvereinigungen einschlägig sind und die wir Ihnen gerne in einem Gespräch erläutern.

6. Fazit

Neben den außersteuerlichen Regularien wird die umsatzsteuerliche Behandlung der Anbauvereinigungen sicherlich eine weitere Herausforderung für die Gründer und Mitglieder darstellen. Bei einer rechtszeitigen Planung der Ausgestaltung der Mitgliedsbeiträge lassen sich finanzielle Spielräume nutzen und potenzielle Probleme mit der Finanzverwaltung frühestmöglich vermeiden. Gerne unterstützen wir Sie bei Ihrem Vorhaben.