Die Ibor-Reform: Was sich ab 2022 bei den Zinsindizes ändert

Auf IBORs beruhen Finanzverträge in Billionenhöhe: Allein der LIBOR Index untermauert mehr als 400 Billionen US-Dollar ausstehender Verträge mit Laufzeiten von Overnight bis über 30 Jahren, einschließlich Anlagen, Kredite, Anleihen und Finanzderivate.

Der britische Weg – LIBOR

Der LIBOR wird in fünf Währungen (CHF, EUR, GBP, JPY und USD) und für jeweils sieben Fälligkeiten (Overnight/Spot Next; eine Woche; eins, zwei, drei, sechs und 12 Monate) berechnet: Ein Gremium von elf bis 16 Banken legt an jedem Londoner Bankarbeitstag anhand einer etablierten und regulatorisch abgenommenen Methodologie die Zinssätze fest, zu denen sie bereit sind, einander unbesicherte Kredite auf dem Londoner Geldmarkt zu gewähren.

Aufgrund der lauter werdenden Kritiken wegen der Manipulation des LIBORs durch die beitragenden Banken, sowie der strukturellen Liquiditätsprobleme der Zinsreferenz, wurde die Notwendigkeit der IBOR-Reform im Juli 2017 von der FCA (Financial Conduct Authority) angekündigt. Insgesamt sollte dadurch die Berechnungsmethodik der internationalen Referenzindizes transparenter und marktkonformer werden.

Die Lösung der Eurozone – EURIBOR

In der Europäischen Union wurde die Reform des IBORs spätestens mit der am 1. Januar 2018 bekanntgegebenen zentralen Benchmark-Verordnung (EU) 2016/1011 angestoßen. Laut dieser dürfen betroffene währungs- und fälligkeitsabhängige Bezugszinsen ab 2022 nicht mehr in Bestands- und Neuverträgen verwendet werden. Ausnahmen zu diesem Beschluss müssen von den Aufsichtsbehörden bei gegebenen, außergewöhnlichen Bedingungen genehmigt werden.

Darüber hinaus wurde in der Eurozone der EURIBOR-Referenzindex bereits von dessen Administrator, dem EMMI (European Money Markets Institute) im Jahre 2019 reformiert. Weil der reformierte EURIBOR die Vorgaben der EU-Benchmark-Verordnung erfüllt, darf dieser auch über den 31.12.2021 hinaus als Referenzindex verwendet werden.

So geht es 2022 weiter – IBOR-Reform

Ab dem 3. Januar 2022 werden die bisherigen Ermittlungsverfahren der LIBOR-Konventionen für CHF, EUR, GPB und JPY abgeschafft, und der LIBOR geht in alternative Zinssätze über. Die wesentliche Neuerung in der Ermittlung besteht darin, dass die zukunftsorientierte („forward-looking“) Systematik durch eine rückwärtsgewandte („backward-looking“) Festlegung ersetzt wird. In der neuen Systematik werden nicht nur die Overnight-, sondern auch die Term-Sätze betrachtet.

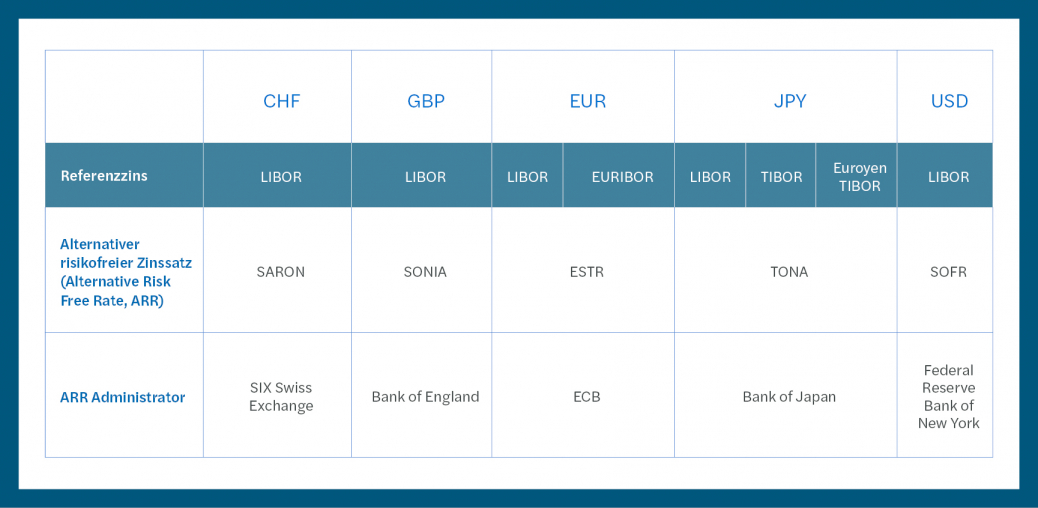

Die nachstehende Tabelle bietet eine Übersicht der von der IBOR-Reform betroffenen Währungen:

Mit weniger als einem Jahr bis zu dem Übergang zu diesen alternativen und risikofreien Overnight Zinssätzen in den meisten Währungen, müssen Marktteilnehmer – angesichts des Umfangs der Auswirkungen auf die Realwirtschaft und die Finanzmärkte – diesen Wandel mit höchster Priorität angehen.

Die Finanzindustrie steht dabei vor einem der komplexesten Transformationsprogrammen seiner Geschichte: Marktinfrastrukturanbieter, Regulierungsbehörden, Finanzinstitute, Handelsverbände und andere Gesellschaften sind weltweit in der Abschaffung des IBORs und dem Übergang zu alternativen Referenzzinssätzen involviert.

Diese Herausforderungen sind institutsspezifisch und deren Ausmaß ist abhängig von verschiedenen Dimensionen: der Typ und die Ziele des Finanzinstituts, die involvierte IT-Infrastruktur, die Komplexität der betroffenen Finanzinstrumente und Kontrahentenverträge, sowie auch das Volumen der IBOR-Exposures.

Unsere Services für Sie

Bauen Sie auf unsere mehrjährige Erfahrung im Audit Financial Services auf, um in Zusammenarbeit mit unseren multidisziplinären Teams Ihr maßgeschneidertes IBOR-Transformationsprojekt zu entwickeln. Wir unterstützen Sie dabei:

- Die Auswirkungen der IBOR Abschaffung auf Ihr Institut zu analysieren.

- Mit umfangreicher Datenanalyse und innovativen Technologien Ihre IBOR-Exposures zu klassifizieren.

- Anhand agiler Methoden etablierte Prozesse aufzusetzen, und in kürzester Zeit regulatorische Compliance zu erreichen.

- Die notwendigen Anpassungen von Risiko- und Bewertungsmodellen vorzunehmen und in der IT-Infrastruktur Ihres Hauses einzusetzen.

- Die Änderungen vertraglicher Cashflows, welche sich aus der Abschaffung der Referenzzinsen ergeben, korrekt zu bilanzieren.

- Die front-to-back Integration der IBOR-Reform in Ihrer komplexen Systemlandschaft durchzuführen.